绿维导语:文旅项目投融资必须了解自身具备的资源属性及可整合的资源特质,明确项目所处的发展阶段、资产特征、收入模式,精准对接不同类型资方的风险偏好、流动性偏好与收益偏好。结合文旅项目的特质及特征,本文梳理了投融资路径。

01

政府资金支持

一、多渠道统筹政府资金

多渠道统筹政府资金,包括文化、旅游 、农业、乡村振兴、交通、水利、林业、环保、科技等部门资金或专项资金,可以直接或者间接的支持文旅融合示范区项目。

- 文化产业发展专项资金(包括项目补助、贷款贴息、保费补贴、绩效奖励及财政确定的其他支持方式);旅游发展专项资金(分为国家级、省级、市级、县级,专门用于完善旅游基础设施建设,改善旅游发展的基础条件)。

- 乡村振兴战略专项资金(重点支持乡村一二三产融合示范项目、现代农业产业园、农业现代化示范区等)

- 交通专项资金(包括旅游交通基础设施、旅游标识标牌、旅游公路、漫游交通网、旅游驿站、营地等领域)

- 水利建设专项资金(支持包括水利风景区、江河湖库水系综合治理等)

- 科技创新专项资金(包括文化数字化、智慧景区、智慧旅游系统、VR/AR虚拟游等)

- 养老机构建设专项资金(养老服务机构建设补助资金、养老服务业贷款贴息资金和养老服务体系建设项目配套资金等)

二、融合产业政府引导基金

融合产业政府引导基金是指由政府出资,并吸引有关地方政府、金融、投资机构和社会资本,不以营利为目的,以股权或债权等方式投资于创业风险投资机构或新设创业风险投资基金,以支持创业企业发展文化产业和旅游产业融合发展的专项资金。

融合产业政府引导基金的目的是,发挥财政资金杠杆放大效应,增加创业投资资本供给,克服单纯通过市场配置创业投资资本的市场失灵问题。引导基金的运作原则是,政府引导、市场运作和科学决策、防范风险。

此外,政府专项债券发行已成为国家实施积极财政政策的重要举措,在助力项目落地方面,发挥了很大作用,有着直接高效、成本低、风险低的特点。近两年,文化和旅游部也支持各地文旅行政部门同所在地财政等部门争取融合发展示范项目纳入专项债范围。

02

金融市场投融资模式

(一)银行信贷资金

银行信贷资金是以银行为中介,通过项目方将资产等抵押物进行抵押担保,向银行贷出资金并以利息为利息回报的货币借贷活动。

主要资金来源:

- 1. 各项存款:企业存款、城镇居民储蓄存款、农业存款、信托存款、其他存款

- 2. 债券筹资:发行金融债券、国家投资债券、卖出回购债券

- 3. 向中央银行借款

- 4. 同业拆借和同业存放

- 5. 代理性存款:代理财政性存款、委托存款及委托投资基金、代理金融机构委托贷款基金

- 6. 所有者权益即出资人投资于商业银行的资金

(二)非银行金融机构资金

非银行金融机构是指除商业银行和专业银行以外的所有金融机构。主要包括公募基金、私募基金、信托、证券、保险、融资租赁等机构以及财务公司等。这类机构放贷灵活、手续便捷,符合中小企业资金快速融资的要求。

(三)创新融资模式

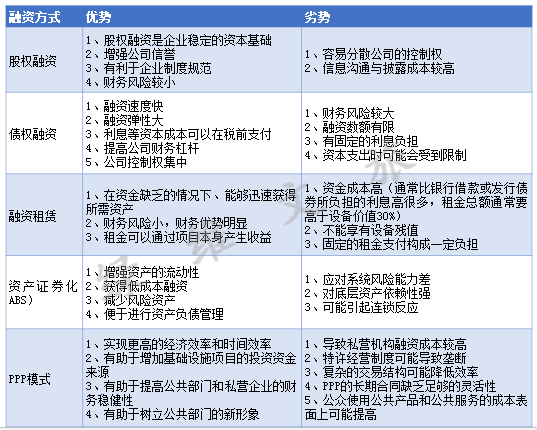

产业融合示范项目投融资可以充分利用股权融资、债权融资、融资租赁、PPP融资、ABS资产证券化等多种方式。各种方式各有利弊,应该根据项目详情来进行选择。

各类融资模式优劣势分析

03

招商引资

加大对外招商引资力度,融资灵活性大,其融资范围及幅度可无限拓展。

可以通过政府招商部门、旅游企业的招商部门、专业招商机构、关联企业及关联人、专题招商会、参加招商会、专用招商网站、其它媒体传播招商等渠道发布招商信息,与开发商取得联系。根据项目自身条件及开发商情况,确定具体的招商引资方式。

从招商引资流程看,具体包括:①对具体的项目制作商业计划书;②具体事项进行评估,取得评估报告;③由专门的会计师事务所出具审计报告;④由律师出具法律意见书和律师工作报告;⑤做成投资价值报告;⑥办理政府审批手续;⑦形成招商报告书。

从招商引资模式看,包括:①招募入股融资。开发商以股份有限公司的主发起人的身份,向社会定向招募投资人入股,共同作为发起人,形成资本融资。②定向募股融资。开发商先成立自己绝对控股的有限责任公司或股份有限公司,再向社会定向募股,以增资扩股的方式,引入资本金。具体方式有战略投资人、搭车投资人、资产整合等。③整体项目融资。开发商在开发中,设立为若干个旅游项目,并制作单个项目的商业计划书,按照投资规范的要求、准备招商材料,并依据招商材料,向境内外的社会资金进行招商,其中可以采用BOT等多种模式,也可合成开发、合资开发、转让项目开发经营权等。

04

文旅项目投融资模式创新

(一)资产证券化手段盘活文旅资产

ABS发行规模相对较大,作为文旅资产证券化的主要方式;而类REITs和CMBS发行规模相对较小,作为其辅助方式。

(二)ABS运作模式

通过经营性资产的预期现金流,实现资产证券化ABS。产业园区、营地、乐园、酒店、康养公寓、写字楼、商街商铺等物业形成的经营性资产,可整体打包设立文旅资产管理计划(2-5年),经营性资产产生的现金流收入作为还款来源,实现资产证券化。

(三)CMBS运作模式

未来文旅融合项目核心业务板块中有稳定现金流的特色商铺、商街等物业,抵押通过发行CMBS资产专项计划。

(四)类REITS 运作模式

未来文旅融合项目核心业务板块中有稳定现金流的经营性资产,通过股权结构设计,实现投资退出。如度假酒店项目公司持有酒店物业100%股权,通过发行类REITs资产专项计划,将股权转让给投资人,实现资产的转让(财务出表),获得现金回报。

(五)PPP+REITS 融资模式

项目范畴角度看:PPP项目中有相当一部分属于市政基础设施项目,以及保障房、养老地产等地产类民生工程项目,属于“不动产物业”大的范畴,具体可以分为两类:一是经济基础设施,包括交通运输、能源、公用事业和通信设施等;二是社会基础设施,包括医疗、养老机构、住房和保障性住房、体育场馆、产业园区等,这些资产都属于REITs投资的资产范围。

运营理念角度看:PPP模式不同于地方政府发债等传统融资模式,更加强调对项目的运营,对资产的维护和保值增值,而REITs正是依托于资产本身而非主体信用,并在资产的良好运营中获得合理回报。因此,PPP与REITs具有天然联系,并且有相同的目标。

(六)股权众筹模式

是指项目公司出让一定比例的股份,面向普通投资者,投资者则通过投资入股公司,以获得未来收益。股权众筹运营当中,主要参与主体包括筹资人、出资人和众筹平台三个部分,部分平台还专门指定有托管人。

目前,根据我国特定的法律、法规和政策,股权众筹从运营模式可分为凭证式、会籍式和天使式三大类。

随着各大电商等线上平台相继推出众筹功能,众筹模式被推广到大众视野里,并已得到认可。由创意发布者通过众筹平台发布自己的创意,由景区开发商购买该创意,设定投资者所享权益,面向众筹平台客户进行股权融资。比如:作为全国首家连锁型生态度假营地的逸景营地,旗下的龙头丽江逸景营地在淘宝众筹上推出了高端定制旅游“1房1车1路逸景营地自然度假新模式”项目,逸景营地旅游开发项目通过众筹融资模式,融资金额超过2600万元。

05

文旅融合项目生命周期投融资策略

1、立项及建设期:在没有经营型现金流的情况下,以股权融资和项目贷款为主。

2、运营初期和市场培育期:以流动资金贷款为主,此种方式可以不稀释原始股东的权益。

3、项目成熟期:此时项目现金流充沛、稳定,以流动资金贷款和资产证券化这种方式为主来解决运行的资金所需和迭代投资的资金所需。另外,资产证券化可以实现轻资产运营,提升ROE,比较快速地进而拉升股价,让投资人获得股票差价的收益。

图片来源:摄图网

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

-

央视影音客户端

央视影音客户端 央视影音客户端

央视影音客户端

-

央视新闻客户端

央视新闻客户端 央视新闻客户端

央视新闻客户端

-

熊猫频道客户端

熊猫频道客户端 熊猫频道客户端

熊猫频道客户端